Informationen zur Grundsteuer B

Warum bezahlen wir eine sogenannte Grundsteuer B?

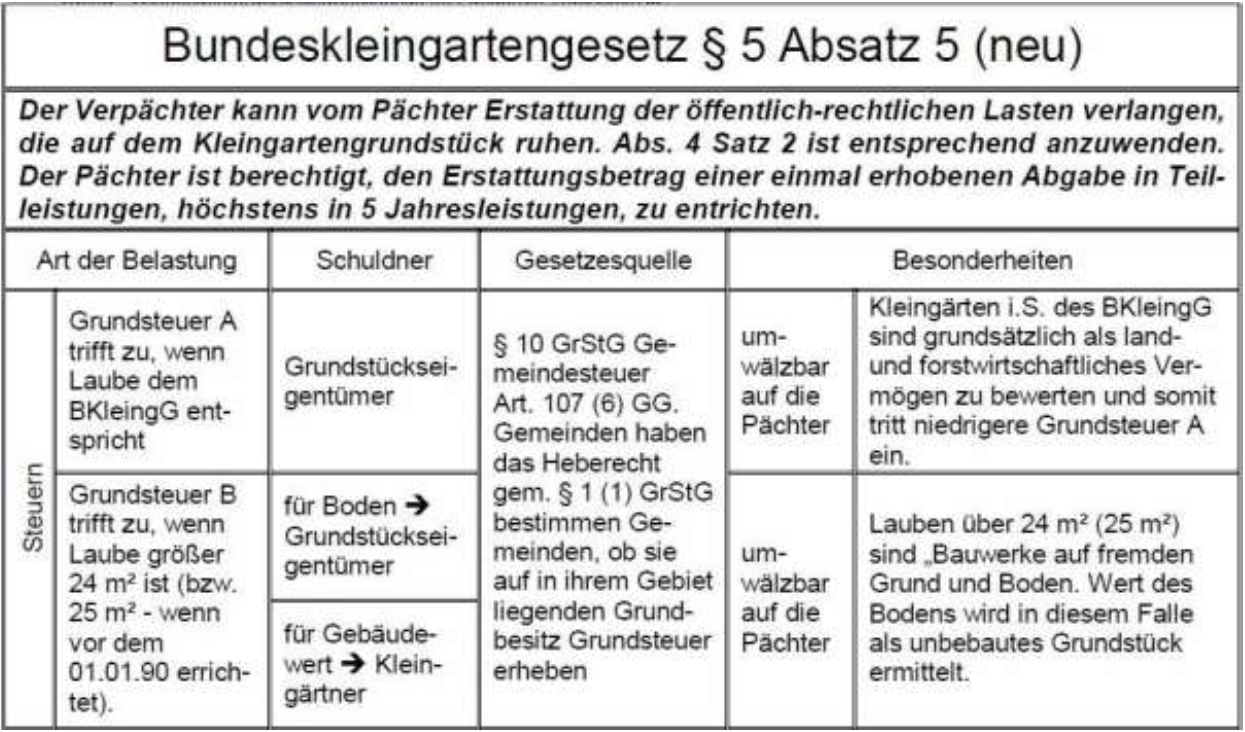

Aktuelle Situation und rechtliche Grundlagen Gegenwärtig werden Kleingärten je nach Größe der Laube bei der Grundsteuer sehr unterschiedlich behandelt.

- Die Grundsteuererhebung für Kleingärten mit Lauben bis 25 qm erfolgt einheitlich nach Grundsteuer A (für Fläche und Laube). Diesbezüglich wird ein Bescheid direkt an den zuständigen Verein übersandt, der danach die Kosten mit den Kleingärtnern einzeln abrechnen muss.

- Alle Gärten, die eine Laube größer als 25 qm besitzen, werden mit Grundsteuer B belastet.

- Dabei erhält der Kleingärtner den Bescheid für die Laube direkt vom Finanzamt und

- der Grundstückseigentümer den Bescheid Grundsteuer B für die Gartenfläche.

- Der Eigentümer muss nun diese Grundsteuer zahlen.

- Danach geht dieser Eigentümer zum regional zuständigen Kleingartenverband und verlangt diese Auslagen zurück.

- Dieser Verband sucht nun den Verein und der Verein den Kleingärtner.

- Daraufhin überweist der Kleingärtner an den Verein,

- der Verein an den Verband und

- der Verband an den Eigentümer

Zu den rechtlichen Grundlagen die Antwort des Parlamentarischen Staatssekretärs Hansgeorg Hauser vom 1. April 1998: Dauerkleingartenland sowie Kleingartenland sind grundsätzlich als land- und forstwirtschaftliches Vermögen zu bewerten und unterliegen der Grundsteuer A. Hat jedoch ein Pächter auf der von ihm gepachteten Parzelle eines Dauerkleingarten- bzw. Kleingartengebiets ein „Wohngebäude“ errichtet, ist diese Parzelle wie andere bebaute Grundstücke als Grundvermögen zu bewerten und unterliegt damit grundsätzlich der Grundsteuer B. Nach eingehenden Erörterungen auch mit den betroffenen Verbänden haben die obersten Finanzbehörden der Länder entschieden, dass Gartenlauben, die in den neuen Ländern nach dem 31. Dezember 1990 errichtet worden sind, ebenso wie Gartenlauben in den alten Ländern nicht als Gebäude auf fremdem Grund und Boden zu bewerten sind, wenn deren bebaute Fläche (einschließlich überdachtem Freisitz) bis zu 24 m2 beträgt.

Sie unterliegen demnach der Grundsteuer A. Die Grenze von 24 m2 ergibt sich aus § 3 Abs. 2 Bundeskleingartengesetz vom 28. Februar 1983 (BGBI. I S. 210), das zuletzt durch Artikel 5 des Gesetzes vom 21. September 1994 (BGBI S. 2538) geändert worden ist. Das Bundeskleingartengesetz gilt sowohl in den alten als auch in den neuen Ländern.

Eine Ausnahme besteht aus Gründen des Bestandsschutzes für Gartenlauben in den neuen Ländern, die vor dem 1. Januar 1991 rechtmäßig errichtet worden sind, und zwar wegen einer Befreiung von der Grundsteuer für Gartenlauben bis 25 m2. Danach unterliegen Kleingärten in den neuen Ländern mit vor 1991 errichteten Gartenlauben zu 25 m2 Grundfläche weiterhin der Grundsteuer A. Die Grundsteuererhebung für Kleingärten mit Lauben bis 25 qm erfolgt einheitlich nach Grundsteuer A (für Fläche und Laube). Diesbezüglich wird ein Bescheid direkt an den zuständigen Verein übersandt, der danach die Kosten mit den Kleingärtnern einzeln abrechnen muss. Alle Gärten, die eine Laube größer als 25 qm (einschliesslich festem überdachtem Freisitz) besitzen, werden mit Grundsteuer B belastet. Dabei erhält der Kleingärtner den Bescheid für die Laube direkt vom Finanzamt und der Grundstückseigentümer den Bescheid Grundsteuer B für die Gartenfläche. Der Eigentümer muss nun diese Grundsteuer zahlen. Danach geht dieser Eigentümer zum regional zuständigen Kleingartenverband (Kreisverband/Territorialverband) und verlangt diese Auslagen zurück. Dieser Verband sucht nun den Verein und der Verein den Kleingärtner. Daraufhin überweist der Kleingärtner an den Verein, der Verein an den Verband und der Verband an den Eigentümer. Erhebungsrecht für Grundsteuer Erhebungsberechtigt ist die Gemeinde.

Schuldner der Grundsteuer ist gem. § 10 GrStG derjenige, dem der Steuergegenstand zugerechnet ist. Die Höhe der Grundsteuer hängt maßgeblich davon ab, wie das Kleingartenland bewertungs- rechtlich zu behandeln ist. Es können sich unterschiedliche Erstattungslasten für die Pächter ergeben.

- Befinden sich auf der Kleingartenflächen Lauben bis 24 m2 Grundfläche (Anm. 1), ist das Grundstück dem land- und forstwirtschaftlichen Vermögen anzurechnen, und es fällt die niedriger Grundsteuer A an.

- Befinden sich auf dem Grundstück jedoch Lauben über 24 m2 (Anm. 1) Grundfläche, ist diese als Gebäude auf fremdem Grund und Boden gem. § 94 (1) BewG dem Kleingärtner als wirt- schaftlichem Eigentümer zuzurechnen. In diesem Falle wird der Bodenwert dem Grund- stückseigentümer, aber der Gebäudewert dem Kleingärtner zugerechnet. Die Kleingarten- fläche als solche wird dem unbebautem Grundvermögen zuzuordnen. Es ist dann die höhere Grundsteuer B zu zahlen.

- Befinden sich Lauben beides Typs auf der Fläche des Vereines, so muss die Grundsteuer gesplittet werden. Anm. 1)

Das gleiche gilt auch für Gartenlauben, die (in den neuen Bundesländern) vor dem 01. Januar 1991 errichtet worden sind und deren bebaute Fläche einschließlich überdachtem Freisitz nicht mehr als 25 m2 beträgt. Das gilt nur dann nicht, wenn der Einheitswert der Laube die maßgebliche gesetzlich festgelegte Bagatellgrenze überschreitet. Steuerschuldner ist in der Regel der Grundstücks- eigentümer, in bestimmten Fällen aber der so genannte wirtschaftliche Eigentümer. Das ist der Fall, wenn der zu besteuernde Gegenstand eine selbstständige Wirtschaftseinheit bildet, z.B. die Laube wegen ihrer Größe, die dann dem Kleingärtner zugerechnet wird.

Hier findet Ihr den kompletten Paragraphen: §5 Abs. 5 des Bundeskleingartengesetzes